„Ich habe meine Ersparnisse auf Sparbüchern liegen und eine Lebensversicherung habe ich auch noch. Das ist meine Altersvorsorge.“

Diese und ähnliche Sätze höre ich ganz oft in meinen Beratungen & Workshops. Sparbücher und private Pensionsversicherungen sind noch immer die häufigsten Formen der Altersvorsorge. Viele Menschen verlassen sich darauf, um für ihren Ruhestand vorzusorgen und ein finanziell abgesichertes Leben im Alter zu führen.

Private Pensionsversicherungen werden und wurden immer wieder zur Altersvorsorge angeboten.

Das Konzept ist verlockend: Der Versicherte zahlt über einen bestimmten Zeitraum hinweg Beiträge ein und erhält im Gegenzug eine Auszahlung als zusätzliches Geld zur staatlichen Pension.

Klingt doch ganz gut, oder? Werfen wir einen Blick auf die Details.

1. Die hohen Kosten

Hast du dich schon einmal gefragt, wie viel von deinen monatlichen Beiträgen tatsächlich in deine private Pensionsversicherung fließen? Die Realität könnte dich überraschen. Oft nehmen wir an, dass unsere gesamten Beiträge in die Anlage und Verzinsung unseres Altersvorsorgefonds fließen, doch das ist leider nicht immer der Fall.

Eine Studie der Arbeiterkammer zeigt: von EUR 100 Prämienbeitrag wird in den meisten Fällen nur zwischen EUR 83,78 und EUR 90,04 veranlagt und verzinst (Quelle: AK Steiermark).

Was passiert mit der Differenz?

10 – 17% werden monatlich für Verwaltungskosten, Steuern und Risikobeiträgen einbehalten! 10-17%, das muss man sich einmal auf der Zunge zergehen lassen. Dieser Betrag steht nämlich nirgendwo offen in den Verträgen und bleibt von den Versicherungsnehmern meist verborgen.

Was bedeutet das für die langfristige Altersvorsorge?

Beispiel:

Maria schließt mit 28 Jahren eine private Pensionsversicherung mit einer monatlichen Prämienzahlung von EUR 100 ab. Maria geht davon aus, dass sie mit 65 Jahren in Pension gehen wird. Das heißt, der Vertrag wird für 37 Jahre abgeschlossen.

Lassen wir die Zinserträge außen vor und betrachten wir rein die Kostenabschläge bedeutet das:

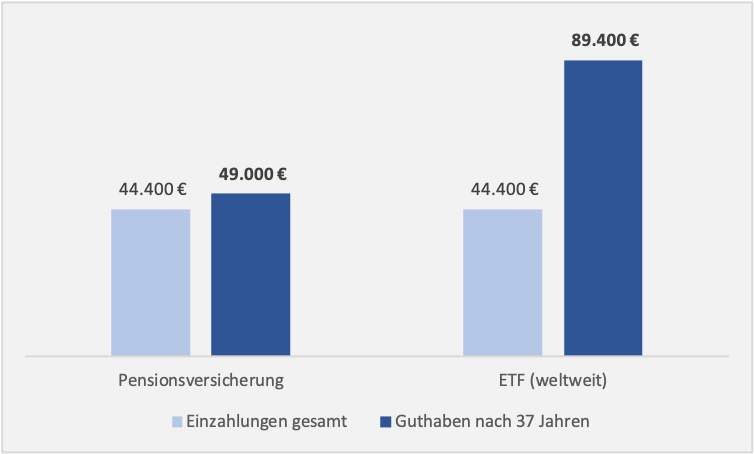

Maria zahlt EUR 44.400 ein.

Annahme die Kosten ihrer Versicherung belaufen sich auf 15% und die Verzinsung auf durchschnittlich 1,87% p.a. Dann werden nur EUR 37.740 veranlagt. Sie verliert EUR 6.660 alleine durch die Kosten.

Wie wirkt sich diese Differenz auf das verfügbare Kapital zu Pensionsantritt aus?

Würdest du zum Vergleich dazu in einen ETF investieren, der breit diversifiziert ist, liegen die jährlichen Kosten zwischen 0,2 – 0,8%. Nehmen wir durchschnittliche Kosten in Höhe von € 0,4% an und gehen wir davon aus, dass der ETF 4,8% jährliche Rendite erwirtschaftet, dann hätte Maria durch die Investition in einen ETF um ca. € 40.400 mehr Kapital zur Verfügung.

TIPP!

“Hinschauen statt Wegschauen!” – prüfe deine Verträge

Gerne unterstütze ich dich dabei:

2. Die fehlende Rendite

Auch hinsichtlich Rendite schneiden private Pensionsversicherungen mehr schlecht als recht ab.

Trotz der langen Laufzeit und der regelmäßigen Beitragszahlungen erzielen viele dieser Versicherungen keine ausreichend hohe Rendite, um mit den steigenden Lebenshaltungskosten und dem erwarteten Lebensstandard im Ruhestand Schritt zu halten – geschweige denn, die Inflation abzusichern.

Studien zeigen (Quelle: AK Steiermark), dass die effektive Gesamtverzinsung dieser Versicherungen oft weit unter den Erwartungen liegt, mit durchschnittlichen Renditen von lediglich 1,87% p.a. Diese niedrigen Renditen können dazu führen, dass dein Geld nicht ausreichend wächst, um einen angemessenen Lebensstandard im Alter zu gewährleisten.

Wenn du bedenkst, dass Inflation und andere wirtschaftliche Faktoren die Kaufkraft deines Geldes im Laufe der Zeit verringern können, wird deutlich, dass niedrige Renditen ein ernsthaftes Hindernis für eine erfolgreiche Altersvorsorge darstellen können.

Im Vergleich dazu bieten alternative Anlageprodukte wie Fonds und ETFs oft deutlich höhere Renditen über einen längeren Zeitraum hinweg. Durch eine breite Diversifikation und eine aktive Verwaltung des Portfolios können diese Anlagen ein höheres Wachstumspotenzial bieten und dir helfen, deine finanziellen Ziele im Ruhestand zu erreichen. Es ist wichtig, die Renditen verschiedener Anlageprodukte sorgfältig zu vergleichen und zu verstehen, welche Optionen dir die besten Chancen bieten, deine langfristigen finanziellen Ziele zu erreichen

3. Die fehlende Flexibilität

Ein wesentlicher Nachteil privater Pensionsversicherungsverträge liegt in ihrer mangelnden Flexibilität. Diese Verträge werden oft für einen langen Zeitraum von 30 bis 40 Jahren abgeschlossen, und ein vorzeitiger Ausstieg kann mit erheblichen Kosten verbunden sein.

Das bedeutet, dass du über Jahrzehnte hinweg an deine monatlichen Beiträge gebunden bist, ohne die Möglichkeit, diese flexibel anzupassen oder zu ändern, selbst wenn sich deine finanzielle Situation ändert. Als Unternehmerin weißt du, wie wichtig es ist, flexibel zu sein und auf Veränderungen reagieren zu können.

Du möchtest möglicherweise deine monatlichen Beiträge erhöhen oder senken, je nachdem, wie sich dein Geschäft entwickelt. Mit privaten Pensionsversicherungsverträgen ist dies jedoch oft nicht möglich. Dies kann dich in deiner finanziellen Planung einschränken und dich daran hindern, das Beste aus deinem Geld zu machen.

Im Gegensatz dazu bieten alternative Anlageprodukte wie Fonds und ETFs eine wesentlich größere Flexibilität. Du kannst deine Investitionen jederzeit anpassen, deine monatlichen Beiträge ändern oder sogar vorzeitig aussteigen, ohne mit hohen Kosten konfrontiert zu werden. Dies gibt dir die Freiheit, deine Altersvorsorge an deine sich ändernden Bedürfnisse anzupassen und die Kontrolle über deine finanzielle Zukunft zu behalten.

ACHTUNG!

Höhere Kosten – Niedrigere Zinsen – Fehlende Flexibilität

Es gibt zahlreiche alternative Finanzinstrumente, die besser für deine Altersvorsorge geeignet sind. Aktien, ETFs, Immobilien…je nach Risikobereitschaft & Interesse findest auch du dein passendes Investment.

4. Fonds, ETFs & Co: die bessere Wahl

Es gibt jedoch eine bessere Alternative: Fonds und ETFs (Exchange Traded Funds). Diese Anlageprodukte bieten eine breite Diversifikation, langfristiges Wachstumspotenzial und eine höhere Flexibilität als traditionelle Sparprodukte und private Pensionsversicherungen.

Die Vorteile von Fonds und ETFs

Breite Diversifikation: Fonds investieren in eine Vielzahl von Wertpapieren, was das Risiko streut und die Renditechancen erhöht.

Langfristiges Wachstumspotenzial: Durch langfristige Investitionen in Fonds kannst du von einem stetigen Kapitalzuwachs profitieren.

Professionelles Management: Fonds werden von erfahrenen Fondsmanagern verwaltet, die das Portfolio aktiv verwalten, um die bestmögliche Rendite zu erzielen.

Flexibilität und Liquidität: Im Gegensatz zu langfristigen Versicherungsverträgen bieten Fonds und ETFs eine hohe Flexibilität und Liquidität. Du kannst deine Anlagen jederzeit anpassen oder verkaufen, um auf Veränderungen in deinem Leben zu reagieren.

5. Immobilien als Altersvorsorge

Es gibt eine weitere Option, die oft übersehen wird: die Altersvorsorge mit Immobilien. Der Kauf von Immobilien kann eine attraktive Möglichkeit sein, langfristig Vermögen aufzubauen und eine solide finanzielle Basis für den Ruhestand zu schaffen.

Eine Immobilie zu besitzen bietet mehrere Vorteile für die Altersvorsorge.

- Regelmäßige Mieteinnahmen

Eine Immobilie kann eine regelmäßige Einnahmequelle in Form von Mieteinnahmen bieten, die dazu beitragen kann, deine monatlichen Ausgaben im Ruhestand zu decken. - Wertzuwachs

Immobilienbesitz hat das Potenzial, im Laufe der Zeit an Wert zu gewinnen, was zu einem Kapitalzuwachs führen kann, wenn du dich entscheidest, die Immobilie zu verkaufen. - Alterswohnung

Je nachdem, welche Immobilie du wählst, kannst du diese als deinen Wohnort in deiner Pension wählen. Manche meiner Kundinnen übergeben die jetzige Immobilie später an ihre Kinder und ziehen in eine kleinere Immobilie in der Pension.

Darüber hinaus bietet der Besitz einer Immobilie eine gewisse Sicherheit und Stabilität für die Zukunft. Im Gegensatz zu anderen Anlageprodukten können Immobilien nicht einfach verschwinden oder an Wert verlieren. Solange die Immobilie in einem attraktiven Standort liegt und gut gepflegt wird, hat sie das Potenzial, auch in wirtschaftlich unsicheren Zeiten ihren Wert zu halten oder sogar zu steigern.

Natürlich gibt es auch Herausforderungen und Risiken beim Kauf von Immobilien als Altersvorsorge. Die Kosten für den Kauf und die Instandhaltung einer Immobilie können hoch sein, und es gibt immer das Risiko von Leerständen oder Mietausfällen. Darüber hinaus ist der Immobilienmarkt von lokalen und regionalen wirtschaftlichen Faktoren abhängig, die sich auf die Wertentwicklung einer Immobilie auswirken können. Außerdem darf der Zeitaufwand nicht unterschätzt werden, der mit Immobilieninvestitionen einhergeht.

Dennoch kann die Altersvorsorge mit Immobilien eine sinnvolle Ergänzung zu anderen Anlagestrategien sein. Durch eine sorgfältige Auswahl und Diversifikation deiner Immobilieninvestitionen kannst du eine robuste und ausgewogene Altersvorsorge aufbauen, die dir finanzielle Sicherheit im Ruhestand bietet.

FAZIT: Die richtige Wahl für deine Altersvorsorge

Die Entscheidung für die richtige Altersvorsorge ist von entscheidender Bedeutung für deine finanzielle Zukunft. Während Sparbücher, Lebensversicherungen und private Pensionsversicherungen mit niedrigen Renditen und oft hohen Kosten verbunden sind, lohnt es sich, auch alternative Anlageprodukte wie Fonds, ETFs und Immobilien in Betracht zu ziehen.

Es ist wichtig, die Vor- und Nachteile jeder Option sorgfältig abzuwägen und deine individuellen finanziellen Ziele und Bedürfnisse zu berücksichtigen. Private Pensionsversicherungen können unflexibel sein und hohe Gebühren verursachen, die deine langfristige Rendite beeinträchtigen. Wichtig: Ob dein privater Pensionsversicherungsvertrag gekündigt werden soll oder weiterlaufen darf, kann nicht pauschal beantwortet werden. Jeder Vertrag MUSS individuell geprüft werden.

Auf der anderen Seite bieten alternative Anlageprodukte wie Fonds, ETFs und Immobilien die Möglichkeit auf höhere Renditen, breitere Diversifikation und mehr Flexibilität. Durch eine sorgfältige Planung und eine diversifizierte Anlagestrategie kannst du eine solide finanzielle Basis für deinen Ruhestand schaffen und deine finanziellen Ziele erreichen.

Egal für welche Altersvorsorgeoption du dich entscheidest, sei dir bewusst, dass es wichtig ist, frühzeitig anzufangen und regelmäßig zu investieren. Indem du deine finanzielle Zukunft aktiv gestaltest und die richtigen Entscheidungen triffst, kannst du ein Leben in finanzieller Sicherheit und Unabhängigkeit im Ruhestand genießen.

Photo: Pixabay, Pexels

Die Investmenttreppe: ein solider Weg für Sicherheit und Wachstum

Die Wahrheit über private Pensionsversicherungen als Altersvorsorge